マゴピー

マゴピー住宅ローンてどう選べばいいのかな?

そんなに違いってあるの?

銀行の数だけ

住宅ローンはあるし

それぞれに個性があるんだよ

家を買うとき、大半の方が住宅ローンを利用します。

しかし、住宅ローンを自ら選んでいる人はまだ少ないです。

不動産会社から一方的に紹介される銀行のローンを、なんだかよくわからず

「とりあえず融資がおりるのならいいか」

という気持ちで申し込んでしまっている方も多いのではないでしょうか?

今までの住宅ローンは「金融機関が顧客を審査して住宅ローンを貸す」という貸し手が優位の時代でした。

しかし、現在は店舗を持たないネットバンクの出現などから、金融機関の在り方が少しずつ変わってきています。

今までのように大きくて有名な銀行が一番という時代ではなくなってきています。

競争が激しくなる中で、これからは「住宅ローンの利用者が金融機関を選ぶ」という借り手が主体の世界に変化していくといえます。

これまでの住宅ローン選びから変化していく新しい時代の住宅ローン選びのポイントを解説します。

人生に大きな影響を与える

住宅ローン

自分が納得できる住宅ローンを選びましょう

記事の結論

- できるだけ低い変動金利を選ぶ

- できるだけ自己資金を使わず手元に置いておく

- 団信は最低がん保障をつける

詳しく解説していくね

住宅ローンは金利で選ぶ

「変動金利」と「固定金利」のメリット・デメリット

住宅ローンには「変動金利」と「固定金利」があります。

それぞれにメリットとデメリットがあります。

「固定金利」は、ローンの契約期間中に金利が変わらないため、返済額が安定します。

そのため、住宅ローンを組む前に出口までの返済計画を立てやすいというメリットはありますが、変動金利より利率が高いというデメリットがあります。

一方、「変動金利」は、市場の金利に応じて変動するため、将来の金利上昇リスクを考慮しなければなりません。

固定金利よりも利率が低いというメリットはありますが、将来、金利が上がるかもしれないというデメリットもあります。

今後の経済の見通しも参考にして決断しなければなりません。

う~ん、迷うな~…

今後金利はどうなる可能性が

高いのか考えてみよう

変動金利が上がる可能性は低い?

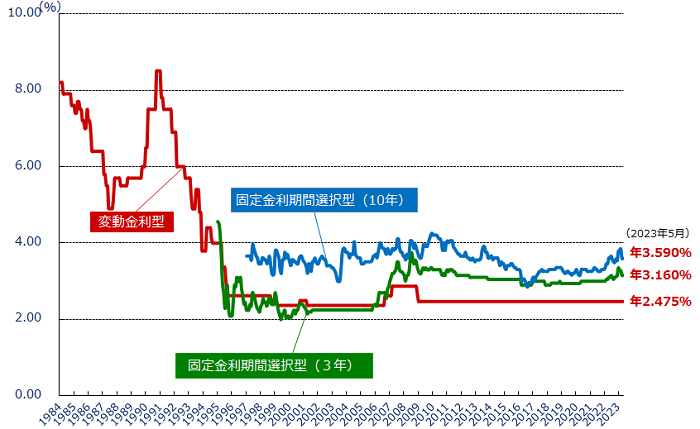

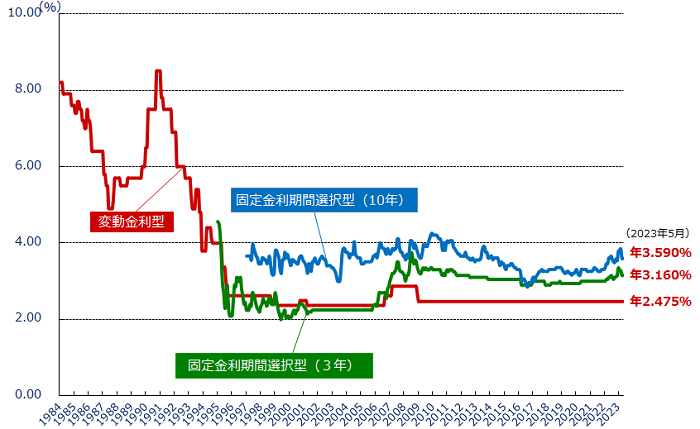

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」より転載

過去の住宅ローン金利の推移を見てみましょう。

昭和62年(1987年)から平成3年(1991年)の間に変動金利型の基準金利が4.9%から8.5%へと急激な上昇を示しています。

しかし平成3年をピークとして、その後はバブル崩壊で一気に下降しました。

平成7年(1995年)からは2%台にまで下がっています。

そこからはあまり変化してないんだね

金利は一転して低めの安定期に入ったんだね

10年固定と3年固定の金利の動きには多少の幅がありますが、変動金利はほとんど動きがなくなっています。

とくにここ約10年間の変動金利は2.475%のまったくの横ばい状態で、現在も最低水準を保っています。

もしまたバブルが来たら

金利はグンと上がっちゃうのかな?

ソボちゃんはあのとき

金利6%で借りてたな~

「今後、日本にあのバブル期のような景気が訪れるかどうか?」

将来のことは、誰にもわかりませんが、個人的には日本が再びバブルになる可能性は低いと見ています。

逆にバブル景気になれば収入も上がりますし日本に活気が戻るという良い一面もあるのかもしれません。

「変動金利」と「固定金利」どちらがいい?

個人の好みもありますし、どれが正解というのはないのですが、できれば金利の低い方がいいです。

住宅ローンというのは、残高が次第に減っていくので、最初にいくらの金利で借りるかが重要になります。

固定金利で高い金利のローンを借りている場合、あるところからは変動金利に比べてかなりの金利を多く払っていることになります。

例えば35年ローンを組んでいる場合、最初の20年で、全体の金利の8割は払い終えています。

なのでもし20年後に金利が上がっていたとしても、すでにもう元本がかなり減っている段階なので、影響は少ないのではないでしょうか。

とはいっても金利上がるの恐いな~

そう思う人は多いよね

なので自己資金は

なるべく手元においておこう

自己資金は手元においておく

理由は、住宅ローンの金利は他の借金と比較して1番低いからです。

住宅ローンの返済中に余剰の自己資金で投資信託、個別株の投資、不動産投資、自己投資、事業投資などに充てることで、住宅ローンの金利以上の費用対効果の高いお金の使い方が可能です。

え?

ボク投資なんてできないよ

投資はしっかり勉強しないと難しいね

NISAで比較的安心な積立投信はオススメ

最近は若い人も投資を勉強している人は多いよ

たとえ投資に興味のない方でも、住宅ローンの金利が上がったときのための生活資金として蓄えておくこともできます。

家を購入するときには低い金利でお金を借りられますが、生活費のための借金は高金利です。

低い金利で借りられる住宅ローンをなるべく多く利用して、いざというときは自己資金で備えましょう。

借入期間は長めに設定する

住宅ローンの借入期間は35年が1番需要がある

でもなるべく早く返して楽になりたいな~

期間が短い分、支払う利息も少なくてすむしね

住宅ローンの借入期間は、短期間で返済を終えるほど、利息負担が少なくなります。

しかし、その分、毎月の返済額が増えるので、日々の家計に負担がかかります。

無理のない返済計画を立てることが重要です。

一般的な借入期間は30年~35年です。

初めに長めの期間で借りておいても余裕があれば繰上げ返済もできます。

逆に短めで借りていて返済が苦しくなっても途中で期間を延ばすのは難しいのです。

そっか~

それならとりあえずは長め設定がいいね

それに住宅ローン控除も利用できるからね

特に最初は住宅ローンの借り入れ後、13年間は毎年住宅借入金等特別控除(以下、住宅ローン控除)があります。

毎年の住宅ローン残高の0.7%の所得控除があるのです。

少なくともその期間は元金を繰上げ返済はするべきではないでしょう。

住宅ローンは団体信用生命保険で選ぶ

住宅ローンを利用するときに必ず加入しなければならないのが「団信(団体信用生命保険)」です。

団信とは、住宅ローンの返済中に契約者が亡くなってしまったり、重大な障害を負ってしまったという場合に、ローン残額の肩代わりをしてもらえる住宅ローン専用の保険のことです。

つまりその後のローン返済は不要になるということです。

ローン契約者に万が一のことがあったときに、家族や家を守ることができる保険です。

一方、団信に加入していない状態で万が一契約者が亡くなれば、残った住宅ローンは家族が支払い返済します。

加入していないと、家族に大きな負担が残ってしまうため、住宅購入にあたって団信への加入は重要といえます。

「団信」てよく聞くけど

いまいちよくわからないよ

団信は、住宅ローンを借入れる場合、もしくは借換えをする際にのみ契約可能な保険の一種です。

一般的に住宅ローン借入れ後に加入することはできません。

加入できるのはローンを借りるときだけ

だからしっかり選ぼう

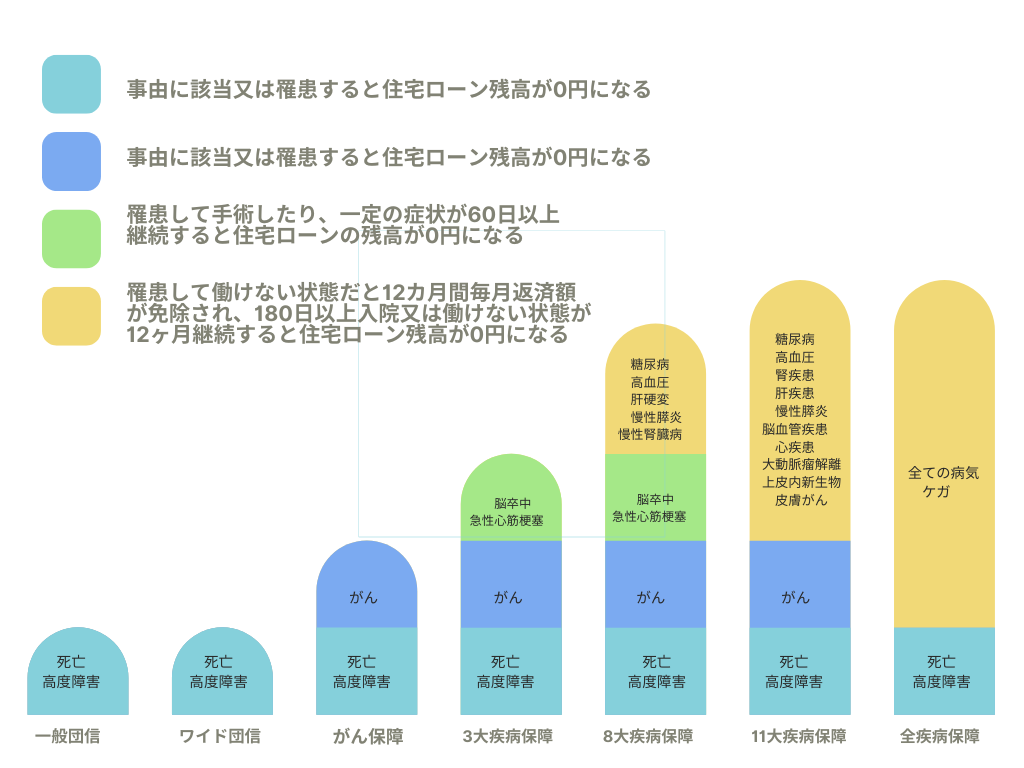

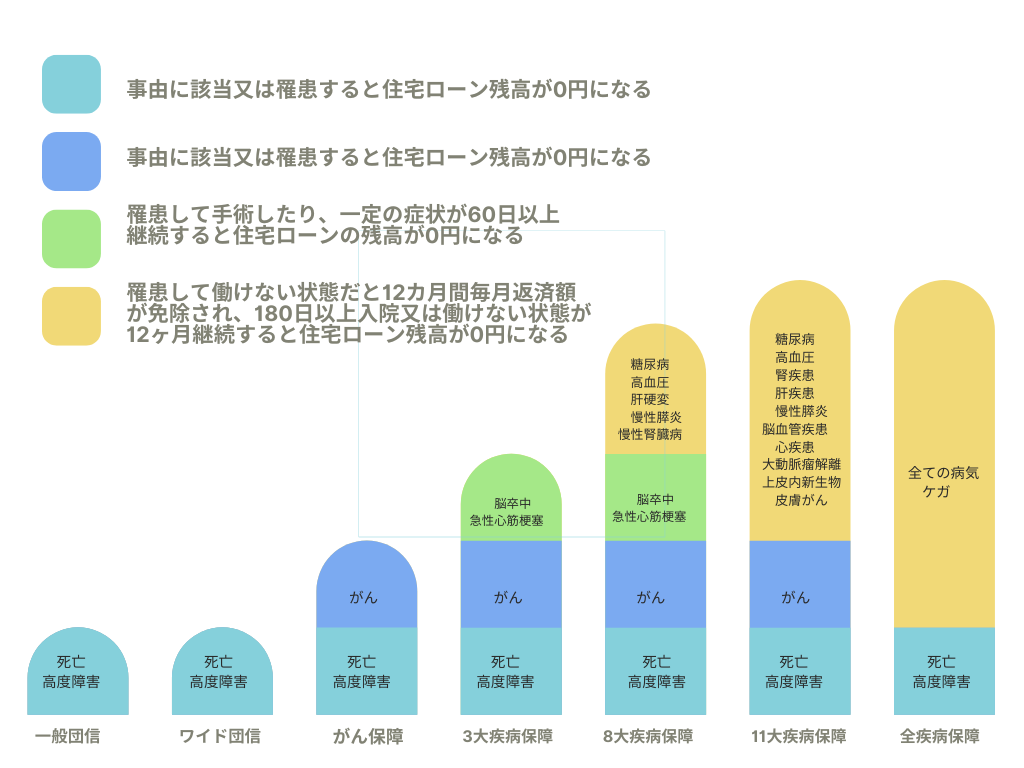

団信(団体信用生命保険)の選び方

現在いろいろな団信が出てきており選び方がよくわからない方が増えています。

団信にどんなバリエーションがあって、それぞれがどういうものなのか、コストなども含めて住宅ローンを比較検討する材料にするのがお勧めです。

一般的な団信は、契約者が死亡、または所定の高度障害状態に該当したときに住宅ローン残高がゼロになります。

しかし、現代は医療技術の進歩などで治療できる病気も増えたため、死亡リスクは全体的に低下傾向です。

その一方で、ケガや病気が原因で働けなくなったり、職場復帰をしたものの収入が下がったりするリスクは高まっています。

死亡や高度障害でなくても

働けない状態になったらどうしよう…

収入が下がれば、住宅ローンの支払いは厳しくなりますよね。

そのような場合でも対応できるように、手厚い保障内容の団信を検討しておくことも大切です。

団信には色々な種類があるんだよ

団信(団体信用生命保険)の種類

団信には大きく分けて次の7種類があります。

- 一般団信

- ワイド団信

- がん保障団信

- 3大疾病保障団信

- 8大疾病保障団信

- 11疾病保障団信

- 全疾病保障団信

①一般団信

一般団信は、ローン契約者が「死亡・高度障害状態」になったときに残された住宅ローンが完済される保険です。

基本的に死亡・高度障害状態に備える通常の団信保険は無料です。

②ワイド団信

ワイド団信は、健康上の理由で一般団信に加入できない方向けに、引受基準を緩和した団信です。

ローン契約者が「死亡・高度障害状態」になったときに残された住宅ローンが完済されるのは一般団信と同じです。

但し、健康上の理由がある方すべてが加入できるものではありません。

引受保険会社の審査がありますし、審査によって加入できない場合もあります。

ワイド団信を利用された場合、金利に年0.1%~年0.2%程度上乗せになる金融機関が多いようです。

③がん保障団信

がん保障団信は、一般団信と同じく「死亡・高度障害」の保障のほか、「がん(所定の悪性新生物)」と診断確定された場合に保険金が支払われる団信です。

がん保障団信には、住宅ローン残債の50%が保障される「がん50%保障団信」と住宅ローン残債すべてが保障される「がん100%保障団信」を取扱いしている金融機関があります。

一般的に、がん50%保障団信は金利上乗せが無い金融機関が多く、がん100%保障団信は金利に年0.1%~年0.2%程度上乗せになる金融機関が多いようです。

④3大疾病保障団信

3大疾病保障団信は、ローン契約者が「死亡・高度障害」状態になったときに加えて、「三大疾病(がん、脳卒中、急性心筋梗塞)で所定の状態」になったときにも、保険金が支払われる団信です。

なかには一定期間のうちは毎月住宅ローン分を負担し、それ以上症状が続いたときにはローンの残額を完済する、という保障が2段階になっているタイプも見られます。

金融機関によっても違いはありますが、金利の上乗せとしては、年0.25%程度のものが多いようです。

注意したいのは、支払い条件の三大疾病それぞれで「所定の状態」が異なる点です。

商品によっても違いがあるので、その点はあらかじめしっかり確認しておきましょう。

⑤8大疾病保障団信

8大疾病保障団信は、ローン契約者が「死亡・高度障害」状態になったときに加えて、「8大疾病(※)で所定の状態」になったときにも、保険金が支払われる団信です。

※「8大疾病」とは

3大疾病(がん、脳卒中、急性心筋梗塞)と5疾患(糖尿病、高血圧性疾患、肝硬変、慢性膵炎、慢性腎臓病)

金融機関によっても違いはありますが、金利の上乗せとしては、年0.2%~0.3%程度のものが多いようです。

それぞれの疾病の「所定の状態」に関しては、商品や金融機関によって違いは見られるので、加入前にしっかりチェックしておきましょう。

⑥11疾病保障団信

11疾病保障団信は、ローン契約者が「死亡・高度障害」状態になったときに加えて、「がん(所定の悪性新生物)と診断確定された場合」「10種類の生活習慣病(※)で入院が継続180日以上となった場合」に保険金が支払われる団信です。

なお、金融機関によっては11疾病団信の取り扱いがなく、3大疾病団信・8大疾病団信など保障の幅・種類が異なる団信を取扱いしているケースがあります。

※「10種類の生活習慣病」とは

糖尿病・高血圧性疾患・腎疾患・肝疾患・慢性膵炎・脳血管疾患・心疾患・大動脈瘤および解離・上皮内新生物・皮膚の悪性黒色腫以外の皮膚がん

金融機関によっても違いはありますが、金利の上乗せとしては、年0.2%~0.3%程度のものが多いようです。

⑦全疾病保障

全疾病保障団信は、ローン契約者が「死亡・高度障害」状態になったときに加え、保険期間中に病気・ケガで所定の就業不能状態となった際にローンの返済を保障する保険です。

就業不能状態が1年以上継続した場合に、その時点の住宅ローン残高相当の保険金の支給により住宅ローンが完済され、住宅ローン利用者はそれ以降の住宅ローンの返済から解放されます。

なんとなく全部の病気をカバーしてくれるのがいい気がするな

でも意外に全疾病保障にはがん保障はついてないんだよ

すべての病気やケガを幅広くカバーしてくれてるけど

1年間働けない状態にならないと住宅ローンは免除されません

このように団信には色々な種類があります。

銀行によっても細かい部分は様々なのでしっかり調べた方がいいです。

どこの銀行の何の団信がいいのかは、団信加入による金利上乗せ幅だけでなく、もともとの住宅ローン金利に上乗せされた金利全体で判断する必要があります。

その合計で、どこが一番安くていいのかを調べなければいけません。

そこで自分に合う住宅ローンが比較検討できる「モゲチェック」は日本初となる団信の種類別のランキングを提供しています。

住宅ローンの選択の際に、一度チェックしてみてはいかがでしょうか?

団体信用生命保険の保険料について

団体信用生命保険の保険料は「ローンの金利に上乗せ」という形が一般的です。

ですので別途保険料として支払うものではありません。

なので、しばらくすると

団信に加入してることを

忘れている人も多いです(笑)

民間保険の見直しも検討する

すでに民間の生命保険に加入している場合、その保険と団信で保障内容が重複していることがあります。

民間の生命保険の加入時に、被保険者が亡くなったときの住居費も含めて保険金を設定していれば、団信と保障内容が重複しており、ムダな保険料を払っている可能性が高いと言えます。

そっか!

じゃあ、民間の生命保険は解約した方がいい?

それはちょっと待って!

ただし、団信はあくまで住居のローン残高を0にしてくれる保険ですので、その後の生活費などのためにお金が必要であれば民間の保険も必要かもしれません。

マイホームの購入のために住宅ローンを借り入れて団信保険に加入した時点で、一度ご自分が加入している生命保険を見直すと良いでしょう。

もしかしたら保険料の節約につながる良い機会になるかもしれません。

団信の保障と民間の保障をきちんと見比べてね

団信のメリット・デメリット

団信のメリットとデメリットを解説します。

| メリット | デメリット |

|---|---|

| 契約者が所定の状態になった時、借金の返済義務がなくなる 所得税の納税義務がない | 所得税での所得控除が受けられない 保険料の総支払額が高くなる可能性がある 保障内容が単純 健康状態によっては入れない |

メリット①契約者が所定の状態になった時、借金の返済義務がなくなる

契約者が死亡した場合や重大な障害を負った際には、保険会社が契約者やその家族に代わって残債を払う仕組みになっています。

そのため、契約者家族に経済的負担がかかることはありません。

メリット②所得税の納税義務がない

一般的な生命保険は、満期などで一時金を取得した場合、一時所得として所得税を申告する必要が出てきます。

しかし、団信の場合は所得税の納税義務は発生しません。

デメリット①所得税での所得控除が受けられない

団信は生命保険料控除の対象外です。

所得税で所得控除可能な生命保険料は、「保険金受取人が自己または配偶者その他親族とする生命保険契約等」です。

しかし、団信での保険金受取人は団信の機構です。

なので住宅ローンの契約者やその家族ではありません。

そのため、所得税での所得控除が受けられません。

デメリット②保険料の総支払額が高くなる可能性がある

団信のデメリットとしては、民間の生命保険に比べて保険料の総支払額が高くなる可能性があるという点です。

団信はローン残高に応じて保険料が安くなるため、返済に応じて徐々に保険料も安くなっていきます。

しかし、住宅ローン相当の生命保険を組んだ場合、民間の生命保険の方が総支払額は安くなることがあります。

団信は、基本的には年齢や健康状態に関係なく、保険料や保障内容が設定されると言えます。

それに対して民間の生命保険では年齢や健康状態に応じて、保険料や保障内容は大きく変わります。

若くて健康な方であれば、民間の生命保険の割安の保険料で手厚い保障を準備することができることがあります。

民間の生命保険は病気になるリスクの高い低い(年齢)で

保険料は決められています。

団信は何歳の人でも一緒です。

デメリット③保障内容が単純

団信のデメリットとしては、生命保険に比べて保障が単純という点です。

「〇大疾病」といった特約をつけられる団信もありますが、団信は原則住宅ローンの残債がゼロになるだけです。

入院費用や通院費用、生活費が補償されるわけではありません。

ですので、特約の内容をしっかり熟知して、どのような基準で適用されるのか事前に確認しておくことが大切です。

デメリット④健康状態によっては入れない

団信も生命保険なので、加入の際には事前の告知が必要になります。

病気の既往歴や持病によっては団信に入れないこともあります。

何度もいいますが、住宅ローンを組む際、団信の内容をよく調べておくことが大切です。

いざというときに慌てないためにも、住宅ローンと団信の内容も事前にチェックしておきましょう。

自分に合う住宅ローンが比較検討できる「モゲチェック」は日本初となる団信の種類別のランキングを提供しています。

住宅ローンの選択の際に、一度チェックしてみてはいかがでしょうか?

住宅ローンをがん保険として考える

がんになる確率は2人に1人という時代になってきています。

最新がん統計のまとめ

https://ganjoho.jp/reg_stat/statistics/stat/summary.html

- 2019年に新たに診断されたがんは999,075例(男性566,460例、女性432,607例)**性別不詳があるため男女の合計が総数と一致しません。

- 2021年にがんで死亡した人は381,505人(男性222,467人、女性159,038人)

- 2009~2011年にがんと診断された人の5年相対生存率は男女計で64.1 %(男性62.0 %、女性66.9 %)

- 日本人が一生のうちにがんと診断される確率は(2019年データに基づく)

男性65.5%(2人に1人)

女性51.2%(2人に1人)- 日本人ががんで死亡する確率は(2021年のデータに基づく)

男性26.2%(4人に1人)

女性17.7%(6人に1人)

住宅ローンの団体信用生命保険の一種である「がん保障」というのは、「がん」と診断されるだけで住宅ローンが保険金によって完済されます。

がんの進行状況が「ステージ1」であってもです。

民間のがん保険というのは、がんになったときに一時給付金が100万円支払われるとか、入院すると1日1万円支給されるようなケースが多いです。

それに比べて、住宅ローンにつく団信の「がん保障」の場合は、がんと診断されただけで何千万円という住宅ローンの残高が0円になるのです。

ローン残高が0になる100%のがん保険を付けるパターンでは0.1%~0.2%の金利上乗せの銀行が多いです。

もし3,000万円借りたとしても3,000万円×0.1%=30,000円/年間です。

ひと月2,500円の掛け金で、もしものときに住宅ローン残高が0円になるとしたら非常にありがたいですね。

しかも、ローン残高は毎年減っていきますので年数が経つほどにがん保障の掛け金は下がっていくといえます。

非常に費用対効果が高いがん保険といえます。

住宅ローンは比較検討する

一般的に不動産の営業マンは仲良くしている金融機関の住宅ローンの手続き方法や融資の審査期間などを把握しています。

手間もかからないため営業マンは「弊社と提携しているため、優遇金利で住宅ローンを組むことができます」と言って提案します。

しかし、不動産の営業マンから提案された住宅ローンで契約しないといけないルールは存在しないのです。

不動産の営業マンから提案された住宅ローンが悪いわけではありませんが、他の金融機関(ネット銀行、地方銀行、信用金庫など)と比較することで、低金利であったり、団体信用生命保険の内容がよかったりするので、必ず比較をすることが大切なのです。

どの住宅ローンが自分に合うのか比較検討したい方は、「モゲチェック」のご利用をお勧めします。

おすすめの理由として、ご利用する方の登録情報と銀行の審査基準をもとに、

- 主要銀行を一括比較できる

- 審査に通る確率もわかる

- よりおトクに借りるためのアドバイスも提示してくれる

- 利用が無料なのに住宅ローンのプロに質問や相談ができる

入力時間はおよそ5分で、 ご自分にピッタリの金融機関の提案をスマホやPCで受けることができます。

調べてみることが大切です

住宅ローンを選ぶポイントのまとめ

住宅ローンは人生で一番大きな借入れだといえます。

その支払いは人生を大きく左右します。

住宅ローンを選ぶポイントを解説しました。

・できるだけ低い変動金利を選び、元金をどんどん減らしていく。

・住宅購入の際に自己資金はなるべく使わず、資産を増やすことに利用したり、利率が上がったときのための備えとして置いておく。

・今や二人に一人ががんになる時代。万が一の場合、団信にがん保障をつけておけばがんと診断されただけでも住宅ローンの返済はなくなるので安心。

今はネットで色々な情報や日本国内にある多くの金融機関の住宅ローン商品を比較できる時代です。

営業マン任せではなく自分が納得できる住宅ローンを選んでおくと、家族が安心できてより豊かな生活が送れることでしょう。

どの住宅ローンが自分に合うのか比較検討したい方は、ご利用する方の登録情報と銀行の審査基準をもとに、主要銀行を一括比較できる「モゲチェック」のご利用をお勧めします。

住宅ローンのプロに質問や相談ができてご利用は無料の「モゲチェック」はこちらから

住宅ローンって本当に沢山あるんだね

その中から選ぶのは大変だから比較検討できるのは便利だね

そうなんだよ

利用は無料なのでまずは試してみよう

にほんブログ村